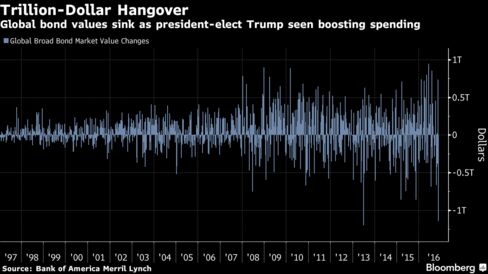

Bagno di sangue sul mercato globale dei titoli di stato governativi, incluso quello italiano, dove torna la paura dello spread. Da un report di Bank of America-Merrill Lynch risulta che l’ondata di sell off che ha colpito in generale il mercato globale dei bond ha mandato in fumo una capitalizzazione superiore a $1 trilione, ovvero di $1.000 miliardi. Il valore di mercato dell’indice che Bank of America utilizza per monitorare il trend dei bond di tutto il mondo è sceso, soltanto nella seduta di giovedì di ben $450 miliardi.

Si è trattato del quarto giorno consecutivo di perdite, che ha portato il bilancio degli smobilizzi a superare la soglia di $1 trilione, per la seconda volta in vent’anni, esattamente a quota $1,14 trilioni. Tanto ha perso l’indice – il Global Broad Market Index di Bank of America monitora il trend di più di 24.000 bond di tutto il mondo -, scivolando fino a $48,1 trilioni. L’unica volta precedente in cui durante l’arco di una settimana l’indice aveva perso più di $1 trilione era stato nel giugno del 2013, quando l’allora presidente della Federal Reserve, Ben Bernanke, aveva preannunciato l’operazione “tapering” per il suo programma di Quantitative easing, scatenando un sell off che è passato alla storia come “Taper Tantrum”.

Per la relazione inversamente proporzionale che esiste tra il valore delle obbligazioni e quello dei loro rendimenti, il massacro sui Treasuries Usa a 30 anni è stato tale da provocare il balzo dei tassi più forte dal gennaio del 2009, pari a +39 punti base. I tassi sui Treasuries a 10 anni sono saliti inoltre questa settimana di ben 37 punti base. Secondo gli analisti di Commonwealth Bank il bagno di sangue non è finito, dal momento che per la prima metà del 2017 i rendimenti decennali dei Treasuries Usa sono stimati al 2,50%, rispetto al 2,15% della chiusura di giovedì.

La spiegazione porta il nome di Donald Trump, diventato con l’Election Day dello scorso 8 novembre il 45esimo presidente degli Stati Uniti. Di colpo, gli operatori di mercato, che avevano temuto un forte sell off sull’azionario ipotizzando una sua vittoria, si sono trovati a fare i conti dopo poche ore, non a vendite scatenate sulle borse, ma sui bond sovrani. Il bagno di sangue si è poi esteso a tutti gli asset dei mercati emergenti, dove a soffrire sono ora anche le valute.

L’Europa non è stata risparmiata. Tutt’altro. In Italia è tornata la paura dello spread – anche in attesa del giudizio che l’agenzia di rating S&P esprimerà sul debito pubblico dell’Italia nelle prossime ore – , che è balzato stamattina fino a 170 punti base. Ancora peggio, i rendimenti sui BTP decennali hanno superato la soglia del 2%, per la prima volta dal 2015. Sempre riguardo all’Italia – e in questo caso incide la tensione in vista del referendum costituzionale del prossimo 4 dicembre – l’asta dei BTP non ha fornito tra l’altro indicazioni confortanti: tutt’altro, visto che non ha fatto altro che confermare la dinamica rialzista dei rendimenti anche sul mercato primario. Tornando al secondario, i tassi a 30 anni sono saliti al record anche in questo caso dal luglio del 2015.

Il sell off si è abbattuto sul mercato governativo europeo, e i Bund tedeschi a 10 anni sono scesi per la quinta sessione consecutiva, portando i rendimenti al valore massimo dallo scorso febbraio.

Il motivo dietro alle vendite che stanno colpendo il mercato delle obbligazioni porta il nome di inflazione, uno spauracchio che stava già facendo capolino sui mercati, ma che è tornato con la vittoria di Trump alle elezioni Usa.

Trump non ha d’altronde mai fatto mistero, durante la campagna elettorale, della sua intenzione di promuovere un programma di politica fiscale espansiva basato sull’aumento delle spese per le infrastrutture e sul taglio delle tasse: una scelta che farebbe crescere l’economia ma che per ora sta facendo montare le aspettative inflazionistiche e, di conseguenza, anche le speculazioni che la Fed alla fine alzi i tassi a un ritmo ancora più forte di quanto previsto. Un percorso del genere metterebbe sicuramente sotto pressione i mercati emergenti, che si troverebbero a dover pagare somme ben più cospicue sui debiti che hanno contratto in dollari.

Così si legge in un report stilato dagli esperti di Mps Capital Services:

“In area Euro, continua l’effetto Trump sui bond governativi. Il tasso decennale italiano si è portato in prossimità del 2% (poco dopo la pubblicazione del report i tassi avrebbero superato anche tale soglia, balzando al 2,01%) e quello tedesco questa mattina ha aperto sopra 0,3%, ai massimi da aprile. In forte rialzo anche il trentennale swap che si è portato all’1,2%, sui livelli di maggio. Elevati i volumi sui future, con il Btp che ieri ha chiuso con 160.000 lotti ed il Bund con 1,4 milioni di lotti. I titoli italiani soffrono anche nei confronti della Spagna con lo spread che si è portato a 51 punti base, ai massimi da febbraio 2012. In merito alla politica della BCE, Coeuré ha dichiarato che è troppo presto per dire se le decisioni di dicembre saranno influenzate dalle elezioni USA (..). Negli USA tassi di mercato in rialzo, in particolare sulla parte a lunga, dando luogo ad un irripidimento della curva. Il tasso a 30 anni è salito al 2,95%, un livello che non veniva raggiunto dallo scorso gennaio. I future sui Fed Fund vedono un 80% di probabilità all’ipotesi di rialzo tassi Fed a dicembre. Oggi il mercato fisico dei governativi sarà chiuso per festività (giorno dei veterani), mentre gli scambi saranno regolari sui future e sull’azionario. Sul fronte obbligazioni a spread, vendite anche sui bond emergenti con lo spread in allargamento al massimo da agosto. Negli USA la settimana ha visto vendite anche su comparto HY e IG, sebbene con spread in restringimento”.