Oltre che sulle ultime novità legate alla Brexit, il focus dei mercati è concentrato sulle banche centrali. Specialmente dopo che il forte calo dei tassi degli ultimi giorni sta riportando gli operatori a considerare il movimento in senso più positivo per i listini azionari. Gli operatori Usa stanno richiedendo in modo forte un taglio dei tassi nell’arco di un anno e qualche membro della Federal Reserve ha aperto in tal senso.

Secondo quanto riferito da Antonio Cesarano di Intermonte SIM “la propensione degli operatori in tale direzione è stata evidente anche ieri, alla luce della forte domanda in occasione dell’asta di 40 miliardi di dollari di Treasuries biennali, soprattutto dall’estero”. La curva dei rendimenti dei Treasuries Usa (spread tra 2 e 10 anni) ha così aumentato la pendenza di 2 punti base.

A supportare tale tesi anche le dichiarazioni di Stephen Moore, candidato di Donald Trump a uno dei seggi vacanti della Fed, secondo cui la banca centrale dovrebbe immediatamente procedere a un taglio dei tassi di 50 punti base. Queste dichiarazioni potenzialmente rendono gli operatori più impazienti sul timing e sull’entità di implementazione del taglio dei tassi.

Dalla Fed alla Bce, banche centrali di nuovo “colombe”

Questa mattina poi sono arrivati altri due importanti input:

- Mario Draghi ha confermato come la struttura della TLTRO 3 (più o meno espansiva) sarà dipendente dai dati macro. Si comprende pertanto sempre meglio il perché del rinvio della partenza dell’operazione a settembre in luogo di giugno: la necessità di prendere atto del probabile peggioramento del quadro macro per disegnare la nuova TLTRO 3 in senso più espansivo.

- Draghi ha inoltre difeso l’efficacia dei tassi negativi, invitando i membri hta riflettere su come mitigarne alcuni possibili effetti negativi.

In estrema sintesi, dice Cesarano, “le dichiarazioni di Draghi sembrano portare a un possibile disegno della TLTRO 3 basato sui seguenti punti:

- possibilità di tassi negativi come costo dell’operazione;

- passaggio del tasso sui depositi a una formulazione a scaglioni (cosiddetto tiered depo). In altri termini, chi deposita in BCE non pagherebbe sempre lo 0,40%, ma l’importo sarebbe modulato in base all’importo depositato: maggiore è tale importo e mediamente maggiore sarebbe il costo”.

In secondo luogo, le dichiarazioni di Moore stanno portando gli operatori ad accelerare i tempi di richiesta di un taglio dei tassi, come dimostrato dal forte calo dei tassi dei Treasuries di riferimento sotto la soglia chiave del 2,4%. La percentuale è fondamentale, perché corrisponde a quella dei Fed Funds.

Spread Btp Bund e situazione in Italia

Gli indicatori macro economici sulla fiducia su manifattura e consumatori di marzo stanno proseguendo il trend parallelo calante, portando la fiducia del comparto manifatturiero al minimo dal 2015.

Nel frattempo, le parole di Draghi che lasciano intravedere la possibilità di tassi negativi anche per la prossima TLTRO, stanno contribuendo a riportare in territorio più negativo i bund, spinti anche dal contestuale tentativo di ritorno del Treasuries decennale sotto la delicata soglia del 2,4%, ossia l’attuale livello dei Fed Funds.

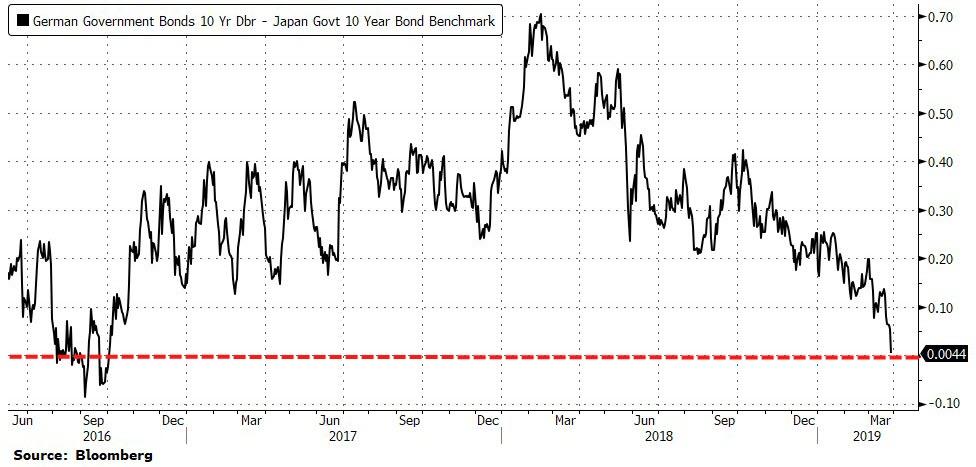

Nei giorni scorsi su queste pagine si era parlato della “giapponizzazione” dell’Europa. Sia per il contesto macro che per il comportamento anomalo dei mercati obbligazionari. Ebbene, per la prima volta da ottobre 2016, i rendiemnti dei Bund tedeschi valgono meno del decennale giapponese.

“Lo spread sta ritornando progressivamente sopra i 250 punti base, in vista anche delle aste italiane” settimanali, tra cui la “riapertura del Btp 10 anni fino a 2,75 miliardi di dollari”.

Ribadiamo la view sul tema spread: possibile ritorno verso area 270/300 punti base tra aprile e maggio prima del ritorno verso area 200/220 punti base a giugno, in vista della possibile pubblicazione dei dettagli della TLTRO 3 nella riunione della Bce dello scorso 6 giugno.

Cosa significa operativamente per Borse ed euro

il forte calo dei tassi è stato letto prima come segnale preoccupante di una possibile recessione in arrivo, a seguito anche dell’inversione della curva dei tassi Usa. Il mercato ieri ha provato a stabilizzarsi per recepire invece l’aspetto positivo per l’azionario di tassi più bassi.

Attenzione però a 2 fattori:

- nel breve questa mattina il calo dei tassi Tnote 10 anni sotto il 2,4%, livello sensibile essendo pari sia al tasso Fed funds effective sia al tasso di remunerazione delle riserve;

- il brusco calo dei buyback Usa nel mese di aprile, in corrispondenza della earning season.

Di conseguenza, con riferimento all’indice S&P500, il tentativo di rottura dell’area 2830 nel breve termine potrebbe risultare non vittorioso, in vista di un ritorno in area 2600 punti in attesa del responso FED sul tema tassi nella riunione dell’1° maggio.

Dopo le parole del candidato FED Stephen Moore, gli operatori già orientati verso l’ipotesi di un taglio entro un anno, potrebbero diventare più aggressivi e netti nel chiedere ancora di più in vista della riunione Fed dell’1 maggio.

Di conseguenza i tassi sul Treasuries a 10 anni “potrebbero provare a eguagliare il livello delle aspettative di inflazione a 5 anni fra 5 anni, oggi pari al 2,20%, facendo ulteriormente invertire la curva aumentando l’intensità del segnale potenzialmente anticipatore di futura recessione in arrivo”.

L’impatto delle strategie di Fed e Bce sull’euro dollaro

Tale indicazione potrebbe a sua volta pesare sui listini azionari, secondo lo strategist di Intermonte SIM, in un contesto di flusso molto ridotto di buy back. A ciò si aggiungano anche le possibili prese di profitto sul fronte petrolio per le ragioni che indichiamo di seguito

Sul Forex “la progressiva maggiore entrata in campo della Fed rende sempre più verosimile l’ipotesi di deprezzamento del dollaro verso 1,18/1,20 nel corso del secondo semestre”.

Nel frattempo, l’ipotesi di prolungamento della fase di tassi negativi in Eurozona in vista dei dettagli della prossima Tltro potrebbe temporaneamente portare il cross euro dollaro in area 1,10/12, secondo l’analista. Il cambio rappresenta nel breve “un supporto molto importante e potenzialmente un buon livello di entrata in vista del trend in senso opposto atteso per la seconda parte dell’anno”.