Non si arrestano le pressioni sul comparto bancario europeo, in un contesto in cui tornano in primo piano i timori sulla tenuta del sistema finaziario, oltre che sulla crescita economica.

Oggi le vendite hanno colpito in particolar modo Deutsche Bank, che al momento sulla borsa di Francoforte registra un crollo di oltre il 10%, il terzo ribasso consecutivo, portando così il titolo vicino ai minimi da 5 mesi intorno all’area degli 8 euro ad azione (-30% da inizio marzo).

Cos’è successo a Deutsche Bank?

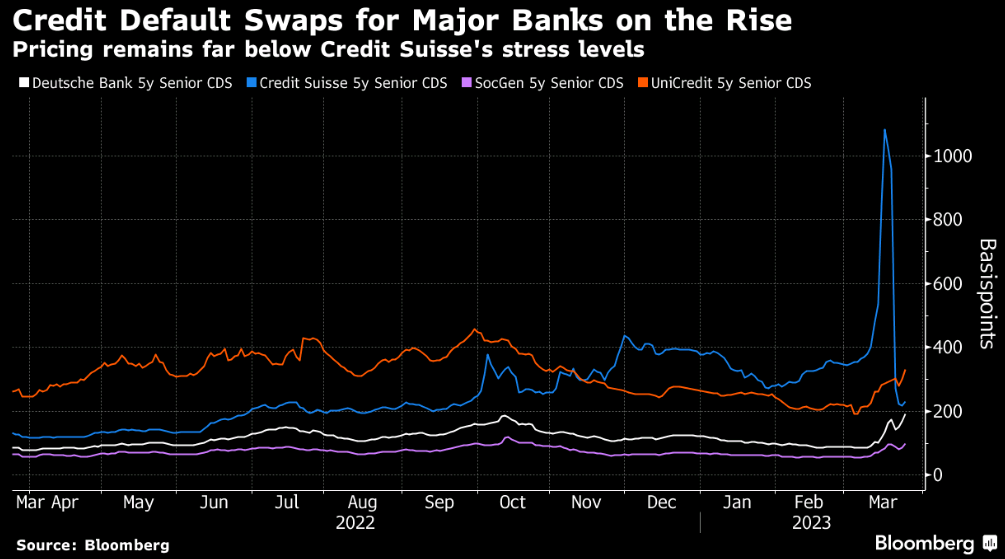

Il crollo odierno arriva in seguito al balzo, nella serata di ieri, dei CDS su Deutsche Bank, un elemento che non fa altro che alimentare le preoccupazioni sulla stabilità della banca tedesca, oltre che di quella generale delle banche europee.

Ricordiamo che i Credit Default Swap (CDS) sono un contratto derivato particolare che permette di proteggere il detentore di un credito dal rischio di fallimento (default) dell’attività sottostante.Detto in altre parole, i CDS fungono sostanzialmente come un’assicurazione finanziaria per gli obbligazionisti contro il fallimento della società. In tal senso, i CDS di Deutsche, nella serata di ieri, sono schizzati oltre i 190 punti dai 140 punti base registrati il giorno precedente, segnalando quindi un improvviso e repentino aumento dei costi di assicurazione contro il default del colosso tedesco.

Come vediamo dal grafico qui sopra, il balzo di ieri rappresenta uno dei maggiori aumenti giornalieri dei CDS della banca, superando anche il massimo raggiunto in seguito allo scoppio della pandemia ma anche quello segnato dopo l’invasione della Russia dell’Ucraina.

Il riscatto delle obbligazioni AT2 di Deutsche Bank

Pesanti ripercussioni anche sulle obbligazioni di Deutsche Bank, con il rendimento degli Additional Tier-1 (AT1) in dollari balzato al 22,87%, valore doppio rispetto a quello che i tassi di queste obbligazioni registravano appena due settimane fa.

Le AT1 sono una classe di obbligazioni che ha fatto notizia questa settimana dopo l’azzeramento di quelle di Credit Suisse per 17 miliardi di dollari in seguito all’accordo per l’acquisizione da parte di Ubs.

Nel frattempo, Deutsche Bank questa mattina ha dichiarato che riscatterà in anticipo titoli Tier 2 subordinati (AT2) da 1,5 miliardi di dollari a tasso fisso con scadenza al 2028.

Come riporta la nota, questi titoli saranno riscattati il 24 maggio insieme agli interessi maturati fino alla data di rimborso, avendo già ottenuto tutte le autorizzazioni normative necessarie per portare a termine l’operazione.

Nonostante la perdita di oggi, i vertici di Deutsche Bank fanno sapere che “i depositi al dettaglio di Deutsche Bank sono molto diversificati“.

Male anche le altre banche europee

Prima il crollo della Silicon Valley Bank con sede negli Stati Uniti e poi il salvataggio d’emergenza di Credit Suisse, hanno scatenato tra gli investitori una crescente preoccupazione su un eventuale contagio finanziario; il tutto in un contesto caratterizzato dall’ulteriore inasprimento della politica monetaria da parte delle principali banche centrali tra cui Fed e Bce.

I governi e i principali regolatori finanziari sono subito intervenuti per cercare di contenere il rischio di contagio, con Moody’s che ha affermato mercoledì che dovrebbero “ampiamente riuscire in questo intento”. “Tuttavia, in un contesto economico incerto e con la fiducia degli investitori che rimane fragile, esiste il rischio che i responsabili politici non siano in grado di ridurre l’attuale turbolenza senza ripercussioni più durature e potenzialmente gravi all’interno e all’esterno del settore bancario”, afferma l’agenzia di rating. Che ha aggiunto:

“Anche prima che lo stress bancario diventasse evidente, ci aspettavamo che le condizioni del credito globale continuassero a indebolirsi nel 2023 a causa di tassi di interesse significativamente più alti e crescita inferiore, comprese le recessioni in alcuni paesi”.

Moody’s infine avverte che, mentre le banche centrali continuano ad innalzare i tassi di interesse per cercare di contenere il livello di inflazione, più a lungo le condizioni finanziarie rimarranno tese, allora maggiore sarà il rischio che “gli stress si diffondano oltre il settore bancario, scatenando maggiori danni finanziari ed economici“.

In questo contesto complicato, prosegue la volatilità sull’indice bancario Euro Stoxx Banks che al momento cede oltre il 2%, portando così il bilancio da inizio marzo ad una perdita di oltre il 20%.

Tra i principali titoli bancari europei, oltre a Deutsche Bank, si segnalano i ribassi di Commerzbank, Societé Generale e UBS tutti in calo di oltre il 5%. A Piazza Affari tra i titoli finanziari peggiori troviamo Banco BPM (-6,2%), Bper Banca (-6%) e MPS (-5,9%).