I vantaggi di utilizzare il T.F.M. per una pianificazione fiscale efficiente dell’impresa

Articolo di Thomas Ferraioli, Consulente Finanziario di Salerno

Il T.F.M – ovvero Trattamento di Fine Mandato Amministratori – può essere considerato una forma di remunerazione aggiuntiva e differita nel tempo rispetto al compenso ordinariamente erogato agli amministratori di Società. Tale remunerazione, verrà accantonata dalla Società nel corso del mandato, ogni anno, ed erogata al momento in cui l’amministratore cesserà l’incarico. Spesso si pensa che il T.F.M ed il T.F.R, previsto per i lavoratori dipendenti e disciplinato dall’art. 2120 del c.c, siano la stessa cosa. Anche se da un punto di vista del momento dell’erogazione possono ritenersi simili, infatti entrambi vengono erogati alla cessazione del rapporto di lavoro, esse sono nella sostanza molto differenti. Infatti il T.F.R. è previsto e regolato, nel suo funzionamento, dal codice civile, ex art. 2120, per il T.F.M. non è prevista alcuna norma regolatrice bensì viene stabilito tra la proprietà dell’impresa ed il soggetto beneficiario (amministratori, dirigenti o comunque soggetti apicali d’azienda). Non essendo previsto alcun diritto civilistico alla percezione del T.F.M, spetterà all’Assemblea Ordinaria, in virtù dell’art. 2364 del c.c, il compito di istituirlo e determinarne l’ammontare qualora non fosse stabilito nello statuto.

Trattamento di Fine Mandato Amministratori: chi può percepirlo

Il T.F.M. è previsto per tutte le tipologie di società, sia di capitali (S.r.l., S.p.a., S.a.p.a.) che di Persone (S.n.c., S.a.s.), per le società cooperative e le associazioni professionali.

Può essere previsto, come già esposto, per gli amministratori e consiglieri di società, procuratori, collaboratori legati all’azienda da un contratto di collaborazione a progetto ed i soci delle associazioni professionali che ricoprono incarichi amministrativi, se previsti dallo statuto dell’associazione stessa.

Come si istituisce

Il Trattamento di Fine Mandato ha la sua piena validità se previsto dallo statuto societario o se deliberato dall’assemblea dei soci. In entrambi i casi condizione essenziale è la data certa che sia anteriore rispetto all’inizio del mandato conferito, infatti tale formalità è fondamentale ai fini dell’ottenimento di una serie di benefici fiscali sia per la società che per il soggetto che lo percepisce. A tale fine, l’Agenzia delle Entrate con Circolare nr. 10/2007 ha stabilito le varie modalità con cui individuarla.

L’importo annuo del T.F.M.

Riveste un ruolo altrettanto importante l’importo da destinare annualmente al T.F.M. per molteplici motivi (soprattutto di natura fiscale), infatti mentre per il T.F.R. il codice civile ne prevede l’ammontare ed il metodo di calcolo, per il T.F.M., come già ribadito precedentemente, non vi è alcun riferimento normativo se non l’art. 2389 C.C. che stabilisce che “i compensi spettanti ai membri del consiglio di amministrazione e del comitato esecutivo sono stabiliti all’atto della nomina o dell’assemblea”. Il tutto, quindi, viene rimandato alla trattativa tra proprietà dell’impresa e percettore, non ponendovi limiti particolari alle somme da destinare all’accantonamento se non quello, secondo noi, di un equo importo commisurato ai risultati economici dell’impresa, risultati conseguiti grazie al valore apportato dal soggetto all’interno dell’impresa.

Benefici fiscali per l’impresa

-

L’ires

L’accantonamento annuo destinato al trattamento di fine mandato rappresenta un onere deducibile ai fini IRES, tale importo viene iscritto a bilancio tra i costi del conto economico (alla voce Costi di Produzione, per servizi B.7) con relativo abbattimento dell’utile imponibile ai fini fiscali.

Vediamo praticamente cosa accade al risultato di esercizio di una ipotetica Società Alfa S.r.l.:

Dalla rappresentazione, molto esemplificativa, del conto economico della ipotetica “società Alfa S.r.l.” possiamo evincere che, accantonando € 30.000,00 ogni anno per il Trattamento di Fine Mandato, otterremmo una tassazione Ires € 109.320,00 (di € 116.520,00 senza accantonamento T.F.M.) e di conseguenza un relativo risparmio annuo di € 7.200,00 . Se considerassimo un accantonamento dello stesso importo nei futuri 15 anni successivi l’Ires totale risparmiata per l’impresa sarebbe pari ad euro 108.000,00.

-

I Contributi Previdenziali

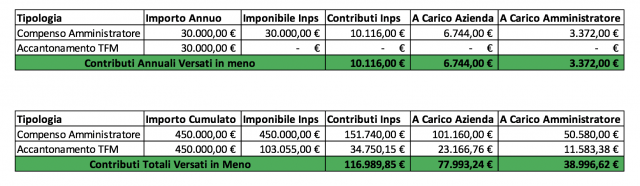

Come ben noto i compensi agli amministratori, corrisposti annualmente, vengono assoggettati ai contributi Inps con iscrizione alla gestione separata il cui ammontare, per il 2021, è pari al 33,72% del compenso percepito, di cui i 2/3 sono a carico dell’azienda ed 1/3 a carico dell’amministratore. Essendo il T.F.M. un compenso differito, anche il pagamento dei contributi viene differito al momento della cessazione dell’incarico. Quindi su queste somme, annualmente accantonate dall’impresa, non verrà applicata l’aliquota contributiva Inps del 33,72% che, nella nostra ipotesi (accantonamento di € 30.000,00 annui) ammonterebbe ad € 10.116,00 di cui € 6.744,00 a carico dell’azienda ed € 3.372,00 a carico dell’amministratore.

Sempre in merito ai contributi previdenziali un ruolo importantissimo, ai fini di una pianificazione fiscale ottimale, è tenuto dai cosiddetti massimali contributivi Inps che rappresentano il reddito massimo oltre il quale i contributi non sono dovuti. Tale massimale viene aggiornato annualmente dall’Inps ed è pari, per gli iscritti alla gestione separata nel 2021, ad € 103.055,00. Quindi, riprendendo il nostro esempio, per un amministratore la cui impresa accumula 30.000,00 € l’anno per T.F.M. per i prossimi 15 anni otterrà, alla cessazione del suo rapporto contrattuale, un capitale pari ad 450.000,00 € (nell’importo non si è tenuto conto della rivalutazione delle somme accontonate) assoggettabile ai contributi Inps fino alla cifra massima di € 103.055,00.

Vediamo un riepilogo:

-

Tassazione Amministratore

La liquidazione del T.F.M. alla cessazione dell’incarico, come tutti i redditi percepiti, viene assoggettato a tassazione ma, In virtù del differimento della percezione delle somme, in base all’articolo 17, lettera c), del TUIR, il TFM beneficerà della tassazione separata a differenza degli altri redditi soggetti ad imposta ordinaria. La tassazione ordinaria è prevista solo se l’importo del TFM, al momento dell’erogazione, è superiore ad € 1.000.000,00.

Ritornando al nostro esempio verifichiamo quanto, utilizzando la tassazione separata, si possono ottenere risparmi fiscali importanti, infatti l’importo percepito a titolo di T.F.M. non verrà tassato all’aliquota marginale Irpef di riferimento bensì alla media dell’aliquota Irpef a cui sono stati assoggettati gli ultimi due redditi.

Dall’esempio vediamo che un reddito di € 450.000,00 sconterebbe una tassazione Irpef di € 186.670,00. Cosa accadrebbe, con il beneficio della tassazione separata, se negli ultimi due anni il reddito imponibile lordo del soggetto ipotetico fosse è stato di € 30.000,00?

In questo caso l’aliquota della tassazione separata ammonterebbe al 25,73%, quindi l’Irpef da versare si abbasserebbe ad € 115.785,00 facendo realizzare un significativo risparmio di imposte per l’amministratore per una cifra complessiva di 70.885,00 € (186.670,00 – 115.785,00).

Utilizzo di una polizza vita quale contenitore per l’accantonamento

Il T.F.M. può essere accantonato nel Bilancio dell’impresa come posta nel passivo dello Stato Patrimoniale, (rileva il credito dell’amministratore nei confronti della società) ma può essere accumulato anche facendolo confluire in una polizza vita all’uopo sottoscritta. In quest’ultimo caso si ha un duplice beneficio : il primo, di nature finanziaria, potendo beneficiare del rendimento di una gestione finanziaria professionale ed il secondo, molto importante e caratteristica propria degli strumenti assicurativi) la impignorabilità ed insequestrabilità delle somme prevista dall’art. 1923 del Codice Civile e confermato dalla Corte di Cassazione Sezione Uniti Civili con sentenza n.8271 del 31 marzo 2008.

Riepilogando

Il Trattamento di Fine Mandato, in una strategia di ottimizzazione fiscale dell’impresa e del soggetto percettore, rappresenta un importante tassello sia grazie ai benefici fiscali immediati e differiti e sia grazie alla protezione dei capitali aziendali da eventuali aggressioni da parte di creditori societari grazie all’utilizzo dello strumento di investimento assicurativo.

Questo articolo fa parte di una rubrica di Wall Street Italia dedicata ai consulenti finanziari che vogliono raccontare le loro esperienze e iniziative professionali. Se siete interessati a pubblicare una vostra storia scriveteci a: social.brown@triboo.it

L’autore è esclusivo responsabile del presente contributo, su cui non è eseguito alcun controllo editoriale da parte di Brown Editore S.r.l.. Il presente articolo non può costituire e non deve essere considerato in nessun caso una sollecitazione al pubblico risparmio o la promozione di alcuna forma di investimento, ne raccomandazioni personalizzate ai sensi del Testo Unico della Finanza